免费咨询热线

免费咨询热线

香港拥有一套公平自由的经济体系,拥有开放的投资制度。除了税收优惠,还无外汇管制,资金进出自由。都说香港是低税天堂,但是很多人不知道具体“低”在哪里。今天小编来简单科普一下:

注册香港公司主要涉及的税种目前有三种:

薪俸税:香港薪俸税可以类比为国内的“个人所得税”。与“利得税”的报税方式一致,香港“薪俸税”也是由税务局发出税表,个人填写并申报的,但并不需要第三方会计进行审计。

利得税:在本港经营任何行业、专业或业务而从该行业、专业或业务获得于香港产生或得自香港的所有利润(由出售资本资产所得的 利润除外)的人士,包括法团、合伙商号、信托人或团体,均须缴税。

物业税:香港物业税是对业主物业(土地和楼宇)出租收入征收的一种税。

香港目前已经和内地、日本、法国、英国等 34 个地区/国家签订了避免双重征税的协定。香港与美国就航运收入达到有限度的避免双重征税协定,并与加拿大、德国、以色列、韩国、毛里求斯、荷兰、新西兰及英国等地就空运收入签订同类协定。

另外目前香港已经正式申请加入RECP,在不远的将来,香港加入RCEP是大概率事件,抓住其中的机会,我们企业主应该提前做好准备,尽早在香港布局相关业务,以香港为支点,开拓RCEP成员国业务,RCEP协定的签订,相信会给国内企业带来很多机会。

香港实行的是地域性的税收制度,只对来自于香港本地所产生的利润才会征税。如果您的利润是来自于香港之外,则无需缴纳利得税。

地域原则的征收不分居民和非居民,假如您是非香港居民,利润来自香港,那么需要在香港缴纳利得税。

如果您是香港居民,但公司赚取的利润来自其他地区,那么不需要支付税款。但是香港税局有权要求提供更加详尽的资料来判断香港公司是否符合利得税豁免。

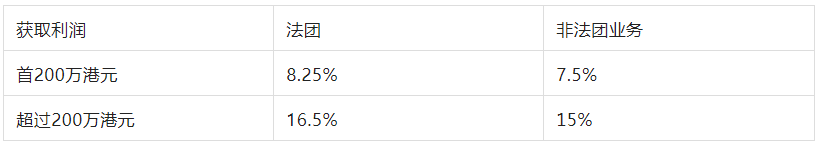

从2018/19年度开始,香港公司开始实行两级利得税制度,即:香港公司首200万港币的利润按照8.25%的税率计算,超过200万港币的部分按照16.5%计算。主要是为了减轻企业的税收负担,促进经济的发展。

企业及个人客户可于香港享有简单透明的税制以及低廉的税负。香港税务的优胜之处在于只设三项直接税,并设有免税额制度,使税负得以减轻。

香港税收实行区域征税,税制公平、税率低及人性化。

香港政府对外来及本地投资者均一视同仁,没有任何歧视和保护措施;对于外来及本地投资者的经营活动,政府既不干预,也无任何补贴政策。无论是外来或本地投资者,只要遵守香港的法律法规,都可以投资从事任何行业。

百年香江,自由之港。香港吸引着一个又一个高净值人士投资的理由便在于此了。